親・祖父母に車を買ってもらうと法律上「財産(車を買うための資金)の取得」という扱いとなり、贈与税の確定申告・納税が必要な場合があります。

一般的には110万円を超える価格の車を買ってもらう場合に贈与税を考慮しますが、例外もあるため、この記事でご自身が贈与税の確定申告・納税が必要なのかどうかを確認してください。

余計な負担なくスムーズに車を手に入れるために、ぜひ最後までごらんください。

親・祖父母に車を買ってもらう場合の贈与税を簡単解説

親・祖父母の車を買ってもらった際に贈与税の納税が必要な場合、ご自身の経済状況によっては、納税も親・祖父母に負担してもらうケースがありますよね。

贈与税が車購入の追加費用となることに備えて、はじめに「贈与税の発生条件」「実際にどの程度の納税が必要なのか」など、贈与税の概要を確認しましょう。

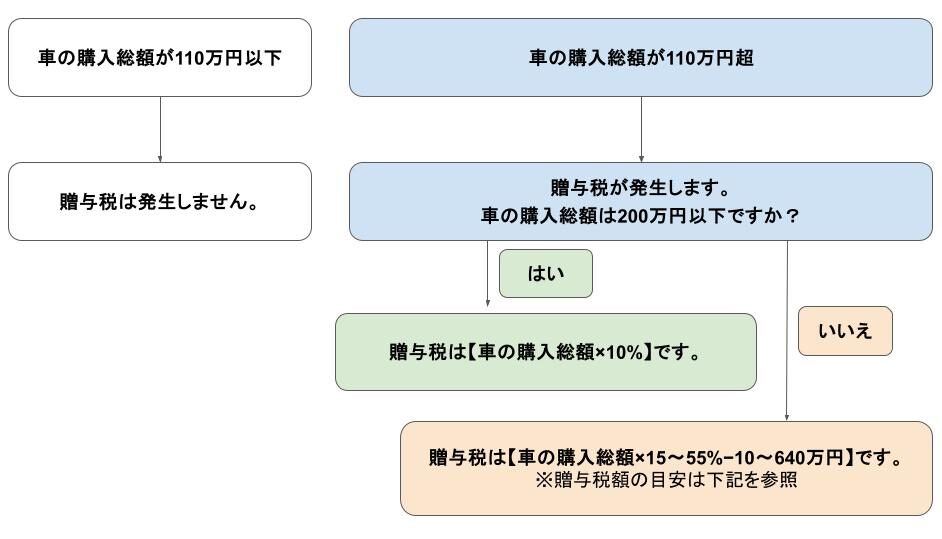

贈与税の発生条件をフローチャートで確認|贈与税額の目安も紹介

以下のフローチャートで、贈与税が発生するかどうかをご確認ください。

車の購入総額や予算上限が決まっている場合は、より正確に確認できます。

※「車の購入総額=親・祖父母から受け取る額」と想定してフローチャートを作成しています。

「車の購入総額が200万円超の場合の贈与税額の目安」を一覧表にまとめたので、参考にしてください。

| 車の購入総額 (贈与税の計算式) | 贈与税額の目安 |

|---|---|

| 200万円超〜400万円以下 (車の購入総額×15%−10万円) | 約21〜50万円 |

| 400万円超〜600万円以下 (車の購入総額×20%−30万円) | 約51〜90万円 |

| 600万円超〜1,000万円以下 (車の購入総額×30%−90万円) | 約91〜210万円 |

| 1,000万円超〜1,500万円以下 (車の購入総額×40%−190万円) | 約211〜410万円 |

| 1,500万円超〜3,000万円以下 (車の購入総額×45%−265万円) | 約411〜1,085万円 |

| 3,000万円超〜4,500万円以下 (車の購入総額×50%−415万円) | 約1,086〜1,835万円 |

| 4,500万円超〜 (車の購入総額×55%−640万円) | 約1,836万円〜 |

親・祖父母の車をもらう場合も贈与税の対象となる

親・祖父母が使っている車をもらう場合も、車の価値が110万円超であれば贈与税の対象となります。

車の価値は、「一般社団法人 日本自動車査定協会」の事業所※などに査定を依頼して確認しましょう。

※「一般社団法人 日本自動車査定協会」の事業所は、各都道府県にあります。

また、査定額に関する書類は確定申告時に使用するため、すべて保存しておいてください。

贈与税の申告方法

親・祖父母から車をもらったら、翌年の2月15日〜3月15日(休庁日の場合は翌開庁日)の期間内に確定申告をする必要があります。

確定申告の方法は主に以下の4種類なので、取り組みやすい方法を選んでください。

| 確定申告の方法 | 備考 |

|---|---|

国税庁ホームページの「確定申告」バナーから申告 | ご自宅ですべての手続き(書類作成から納税まで)が可能 |

| 税務署に足を運んで確定申告書類をもらうor国税庁ホームページから確定申告書類をダウンロード →ご自身で確定申告書類を作成 →確定申告書類を税務署へ郵送or直接提出 | 2月はじめ〜3月15日までは税務署が非常に混み合うため、早めの準備がおすすめ |

| 税務署に相談予約 →必要書類を持参し、税務署職員に確定申告書類作成を手伝ってもらう →提出 | |

| 税理士に贈与税の確定申告書作成から提出までを依頼 →納税 | 必要書類を渡すだけで、手間なく確定申告が終了する |

贈与税の申告をしない場合の罰則、無申告が税務署にばれるケース

贈与税の申告をしない場合の罰則は、以下のとおりです。

| 項目 | 罰則 |

|---|---|

| ①正当な理由なく確定申告をしなかった場合(無申告) | 1年以下の懲役or50万円以下の罰金 |

| ②偽り・不正の確定申告をした場合 | 10年以下の懲役or1,000万円以下の罰金 (どちらも科される場合もある) |

〈参考〉

・①所得税法 第二百四十一条

・②所得税法 第二百三十八条

また、上記の罰則が科される可能性があるほかに、追加で納税(追徴課税)が必要となる点にも注意しましょう。

| 追徴課税の項目 | 加算される納税額 |

|---|---|

| 【無申告加算税】 確定申告の期限後に申告をした場合 | 納税するべき額×5〜30% |

| 【過少申告加算税】 納税額を少なく申告した場合 | 新たに納めるべき税額×5〜10% |

| 【重加算税】 確定申告の内容に重大な不正があった場合 | 不正に対する税額×35〜40% |

| 【延滞税】 納期限を過ぎてから納税をした場合 | 年2.4〜8.7% |

※表内の税率は、2025年3月時点の数値です。追徴課税が必要となった理由などに応じて税率が変化します。

〈参考〉

・無申告加算税:国税庁ホームページ『No.2024 確定申告を忘れたとき』

・過少申告加算税:国税庁ホームページ『No.2026 確定申告を間違えたとき』

・重加算税:国税通則法 第六十八条

・延滞税:国税庁ホームページ『No.9205 延滞税について』

贈与税の無申告は、親・祖父母の確定申告時・相続時などに、税務署に「行方を追えない財産の動きがある」と気付かれてばれるケースがあります。

無申告の理由などによっては、「最終的な納税額」が本来納税するべき額の約2倍になることもあるため、正しく申告・納税してください。

また、贈与税を回避して親・祖父母に車を買ってもらう選択肢もあるため、次に紹介します。

贈与税を回避して親・祖父母に車を買ってもらう6つの方法

贈与税を回避する方法は以下6つで、法律を守りながら車購入時の贈与税負担(追加支出)を避けられます。

- 110万円以内の車を買う

- 親・祖父母が買った車を借りて乗った後、査定額が110万円未満になってから名義変更する

- 110万円のみ受け取り、残りはご自身が支払う

- 車が「贈与税がかからない財産」となる可能性もある

- 親・祖父母の会社から車をもらう

- 相続時精算課税を選択する

それぞれ注意点があるため、わかりやすく解説します。

110万円以内の車を買う

前述したとおり、親・祖父母に110万円以内の車を買ってもらう場合には贈与税が発生しません。

ただし、贈与総額を約束したうえで1年につき110万円超とならないように贈与をした場合には、「約束をした年に贈与総額が贈与税の対象となる」という点に注意しましょう。

(例)贈与税の対象となる例

親・祖父母に500万円の車を買ってもらうことになり、「5年に分けて100万円ずつ受け取る約束をした」

〈参考〉国税庁ホームページ『No.4402 贈与税がかかる場合』

税務署に「贈与税の対象」と判断されないためには、総額・期限を約束せずに、継続して110万円以下を親・祖父母から受け取っている事実を証明する必要があります。

(例)贈与税の対象とならない例

親・祖父母から、毎年110万円以下を期限・総額を決めずに受け取り続けていることを、ご自身の預金通帳で証明できる。

(車の購入額が500万円の場合、500万円超となっても継続して110万円以下を受け取り続けている など)

親・祖父母が買った車を借りて乗った後、査定額が110万円未満になってから名義変更する

親・祖父母所有の車を無償で借りて乗り、査定額(車の価値)が110万円未満になってから所有者をご自身に名義変更する場合、贈与税は発生しません。

※以前は贈与額が110万円以下でも確定申告が必要でしたが、現在は必要ありません。

〈参考〉国税庁ホームページ『No.4402 贈与税がかかる場合』

贈与税が発生しない理由は、無償で借りることを法律上「使用貸借」といい、貸している側が自由に車を使う権利を持っている取り扱いとなり、贈与(あげた)とは解釈できないためです。

110万円のみ受け取り、残りはご自身が支払う

例えば300万円の車を買う場合、親・祖父母から100万円のみ受け取って残り200万円をご自身が支払う場合には、贈与税の対象とならず確定申告も必要ありません。

車が「贈与税の対象外の財産」となる可能性もある

買ってもらう車が以下の条件に該当する場合は、車の価格・価値が110万円以上であっても贈与税の対象となりません。

- 扶養義務者から受け取る生活・教育に通常必要な費用で、その都度必要なときに支出するもの

- 親・祖父母が結婚・子育て資金として通帳に預け入れをしていた資金(1000万円以下)

〈参考〉国税庁ホームページ

・『第21条の2《贈与税の課税価格》関係』

・No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税>関連リンク「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

ただし、車の購入が上記に該当するのは特別な事情があるときのみと想定できるため、特別な事情をお持ちの場合には車を買う前に税務署へ相談することをおすすめします。

親・祖父母の会社から車をもらう

親・祖父母の会社が所有している車をもらう場合は、贈与税ではなく「所得税」の課税対象となります。

所得税は、車の価格によっては贈与税よりも税率が低く、所得税額を計算する際に控除できる項目(指し引ける項目)も多数あるため、贈与税よりも納税負担を抑えられるケースがあります。

| 所得額 | 税率 | 控除額 |

|---|---|---|

| 千円 〜194.9万円 |

5% | 0円 |

| 195 〜329.9万円 |

10% | 9.75万円 |

| 330 〜694.9万円 |

20% | 42.75万円 |

| 695 〜899.9万円 |

23% | 63.6万円 |

| 900 〜1799.9万円 |

33% | 153.6万円 |

| 1800 〜3999.9万円 |

40% | 279.6万円 |

| 4000万円〜 | 45% | 479.6万円 |

上記の表に記載した控除額のほかに、以下のような控除項目を所得税計算に含めることも可能です。

- 基礎控除(年収2400万円以下の場合は48万円)

- 医療費控除(1年間の医療費総額-10万円)

- 寄付金控除(寄付金額-2千円など) など

相続時精算課税を選択する

「相続時精算課税」を簡単にいうと、受け取った財産(現金など)を、贈与税ではなく相続税として計算できる制度です。

相続時精算課税を選択すると2500万円以下は非課税となるため、車の価格・価値が2500万円以下であれば、贈与税はもちろん、相続税の納税も必要ありません。

ただし、相続時精算課税には「条件」「注意点」があるため、紹介します。

【相続時精算課税を選択できる条件】

- ご自身が、車を買ってくれる親or祖父母の相続人であること

- 車を買ってくれる親or祖父母が60歳以上であること

- ご自身が18歳以上であること

- 贈与を受けた年の翌年の2月1日から3月15日までの間に、税務署へ「相続時精算課税選択届出書」などを提出すること

【相続時精算課税を選択する注意点】

- 一度選択したら、相続をする方(親or祖父母)からの贈与はすべて相続時精算課税の対象となるため、今後の贈与・相続で受け取る財産の総額が2500万円超の場合は、納税額が有利にならない可能性がある

- 「贈与時の価格・価値」で相続税を計算する制度のため、「価値が減少する車を買ってもらう&今後の贈与・相続で受け取る財産の総額が2500万円超」の場合は、納税額が有利にならない可能性がある

〈参考〉国税庁ホームページ『No.4103 相続時精算課税の選択』

親・祖父母から車を買ってもらう場合の贈与税の概要・贈与税を回避する方法を紹介してきました。

特に「今後も親・祖父母から贈与を受ける可能性がある方」「相続時の相続財産総額が高額な方」は、慎重な判断が必要です。

紹介した情報を参考に、必要に応じて税理士・弁護士等の専門家に相談しながら納税負担を抑える方法を検討していただけると幸いです。

親・祖父母に買ってもらう車の選び方、注意点

次に、親・祖父母に買ってもらう車を選ぶ際にチェックするべきポイントも確認しましょう。

また、車を買ってもらう際に忘れがちな注意点も紹介します。

親・祖父母に買ってもらう車の選び方

親・祖父母が「自由に車を選んでOK」というタイプの場合は、予算を確認したうえで買ってもらいたい車を提示しましょう。

親・祖父母が「車を選ぶ段階から一緒に楽しみたい」「車選びに意見を言いたい」というタイプの場合は、車に対して一定のこだわりを持っているのが一般的です。

そのため、はじめに親・祖父母に以下のような項目を確認したうえで、買ってもらいたい車の候補を決めてください。

- 予算

- 色

- サイズ(軽自動車、コンパクトカー、普通車、SUVなど)

- オプション(ETC、先進安全装置、バックモニターなど)

中古車を買ってもらう場合には、以下の項目も「相談」という形で確認すると、親・祖父母と気持ちの良い関係性で車選びを進められます。

- 走行距離

- 年式

- 事故歴(「ありorなし」にこだわるかどうか)

買ってもらいたい車の候補を決めたら、親・祖父母と一緒に販売店へ足を運び、車の状態を確認できるとベストです。

車の状態を確認する際には、以下のような項目をチェックしてください。

- 内装の状態(傷、汚れなど)

- におい(エアコン、タバコ、フレグランスなど)

- パッキンなどの状態(割れ・ヒビなどの劣化状態)

- エンジン・ブレーキなど走行状態

親・祖父母に車を買ってもらう場合の注意点|維持費など

親・祖父母に車を買ってもらう場合には、車を買ってもらった後の動き・お金の流れも念頭に置いておくようにしましょう。

特に車を買ってもらった後に親・祖父母のサポートを受けない場合には、以下の維持・管理・メンテナンス費用が発生することを意識しておく必要があります。

- ガソリン代(随時)

- 保険代(一定期間ごとor毎月)

- 自動車税(毎年)

- 車検費用(2年ごと、新車の場合は初めての車検は3年後)

- メンテナンス費(随時)

車は使うほどに費用が発生しますが、「燃費の良い車を選ぶ」「小さいサイズを選ぶ」などで費用を調整可能です。

維持・管理・メンテナンス費用まで考慮したうえで、使い勝手の良い車を選んでいただけると幸いです。

親・祖父母に車を買ってもらうQ&A

最後に、親・祖父母に車を買ってもらう方によくある疑問を、SNSなどからピックアップして紹介します。

親・祖父母に車を買ってもらう割合はどれくらい?

親・祖父母に車を買ってもらう割合について、全国民を対象とした明確な統計データはありませんが、日本国内の自動車保有台数は増加し続けています。

特に公共の交通網整備が不十分な地域では、1世帯が複数台の車を保有しているケースも珍しくありません。

親・祖父母に車を買ってもらう背景には、運転が難しいご家族の生活をサポートする目的が含まれているケースもあると想定できます。

親・祖父母が車を持つことに反対している。説得する方法はある?

親・祖父母が車を持つことに反対している場合は、車を持つ正当性を改めて考慮したうえで、話し合いの場を設けましょう。

- 「車の維持・管理・メンテナンスの具体的な額」「ご自身が費用を支払える理由」を説明する

- ご自身の生活に車が必要な理由を明確に伝える

- 車を買ってもらうことで、ご家族に役立つ面があることも明確に伝える

また、実際に運転する姿を親・祖父母に見せて、事故・事件を避けられる判断力や運転技術を持っていることも伝えてください。

親・祖父母に車を買ってもらうのは申し訳ない。ローンを利用するべき?

親・祖父母に車を買ってもらうのが申し訳ないと感じる場合は、以下のような方法で親・祖父母の負担を軽減する選択肢があります。

- 大きな追加費用が発生しない110万円以下の車を選ぶ

- まだ収入を得ていない状況の場合は、収入を得てから少しずつ返済する

- 別の方法で恩返しをする(旅行に招待する、日常生活の必要な場面でサポートするなど)

親・祖父母が車を買うことに前向きな場合は、不要な出費(ローン金利など)を避けながら、親・祖父母との良い関係を継続するための行動を検討していただけると幸いです。

親・祖父母所有の車を通常の査定額より安い金額でもらうとどうなる?

親・祖父母所有の車を通常の査定額よりも安い金額でもらう場合、贈与税が発生するケースがあります。

(例)査定額300万円の車を50万円でもらった。

【査定額300万円ー基礎控除110万円ー50万円=贈与税計算のもとになる額100万円】

そのため、親・祖父母所有の車をもらう場合でも、正当な価格での取り引きをおすすめします。

車の査定額は、一般的に「一般社団法人 日本自動車査定協会」が定めた基準によって算出されます。

車の査定をする業者に査定の証明書発行を依頼して、査定額を確認してください。

親・祖父母から車をもらう場合の贈与税以外の手続きがあれば知りたい

親・祖父母から車をもらう場合には、以下のような手続きが必要です。

- 車検証の名義変更(普通車:運輸支局or自動車検査登録事務所、軽自動車:軽自動車検査協会で手続き)

- 自賠責保険の名義変更(保険会社に手続きを依頼)

- 任意保険の名義変更(保険会社に手続きを依頼)

- 車検証の保管場所の住所・ご自身の印鑑証明の住所が異なる場合は車庫証明(車庫のある場所を所管する警察署で手続き)

ご自身で手続が難しい場合は、行政書士に依頼することも可能です。(依頼費用は、依頼内容によって2〜5万円前後です)

まとめ

親・祖父母に車を買ってもらう場合の贈与税について、計算方法・手続きなどを紹介してきました。

車の価格や価値が110万円以上の場合は贈与税が発生するため、なるべく初期費用の負担を軽減したい場合には「買ってもらうかどうか」「どの車を選ぶか」を慎重に検討する必要があります。

今回紹介した情報を参考にして、スムーズに車を購入していただけると幸いです。

コメント